Con más del 70 por ciento de la superficie en oferta disponible, el sector genera oportunidades en la provincia de Buenos Aires.

Si las empresas que están cautivas dentro de la Capital Federal y el primer cordón del conurbano bonaerense decidieran mudarse a un parque industrial, no alcanzarían los metros cuadrados disponibles”, asegura Santiago Isern, broker Senior de Cushman & Wakefield. La empresa global de servicios inmobiliarios realizó un informe exclusivo en el que analizó las condiciones y particularidades de 46 complejos ubicados en la región metropolitana de Buenos Aires que revela que la cantidad actual de parques industriales en la Provincia de Buenos Aires duplica a la de 2010 y asegura que la tendencia seguirá creciendo.

Desde el Grupo Adrián Mercado, Pablo Fiorita, responsable de Parques Industriales, asegura que, en total, existen 7000 empresas que deberían mudarse “de forma urgente” por estar en zonas en las que no está permitido ejercer actividades industriales. “Las consultas son continuas, siguiendo la tendencia a nivel nacional de reordenamiento urbano donde las empresas industriales y logísticas deben estar en zonas que no afecten a las urbanizaciones”, aclara el especialista. Alejandro Winokur, presidente de Newmark Grubb Bacre y especialista en este segmento detalla que la provincia de Buenos Aires cuenta con 150 parques industriales que representan el 40 por ciento del total nacional, que asciende a unos 400.

La complejidad que representa la mudanza de una industria y la coyuntura argentina hace que las empresas tomen decisiones temporales y no consideren su entrada a un parque industrial: “Se ven crecimientos raros, muchos terminan comprando una propiedad vecina, anexando un entrepiso. Pensar en mudar una industria es un proceso más largo, más caro y más difícil, pero asegura una permanencia en un entorno preparado”, destaca Isern. Winokur reconoce que el contexto actual llevó a que la toma decisiones requiera un tiempo mayor. “Cuando explicamos en detalle y de manera profesional las ventajas de radicarse en un parque o sector industrial, los argumentos son muy difíciles de desestimar. La duda inicial de los clientes tiene que ver con la relocalización a una ubicación distante de la actual y la capacidad de acceso del personal”, explica. ” El proceso más complicado de todos es mudar la línea de producción, no por el hecho de trasladarla sino por coordinar el apagado de una planta con el encendido de la otra”, agrega Isern.

“Las inquietudes de las empresas a la hora de alquilar un depósito, ya sea dentro o fuera de un parque es hacer los contratos en pesos y con actualizaciones que van en un rango entre 13 y 15.5 por ciento% semestral”, comenta Gonzalo Gianola, director de la División Corporativa, Industria y Logística de L.J. Ramos y reconoce que la volatilidad del tipo de cambio enfrió las operaciones en agosto, pero que comenzaron a repuntar en septiembre.

Los especialistas coinciden en que la exención impositiva hace la diferencia. El 82 por ciento de los 46 predios relevados por Cushman & Wakefield en la provincia de Buenos Aires cuenta con la clasificación de parque o agrupamiento industrial, lo que les permite acceder a beneficios como la seguridad jurídica, exenciones impositivas y la posibilidad de ampliar la actividad de las empresas sin restricciones por futuros cambios de códigos urbanísticos. Por otra parte Gianola explica que en un parque industrial “se optimizan los costos ya que es un consorcio donde los gastos comunes se pagan entre todos los que ocupan el consorcio en forma proporcional”.

“Además de las ventajas en cuanto a costos, logística, disponibilidad de mano de obra, estabilidad macroeconómica y demás variables en la ecuación de la localización, las empresas buscan siempre dónde pueden operar con un mínimo de riesgo. Y es esto, precisamente, lo que ofrecen los parques industriales, un lugar para operar en condiciones de certeza para favorecer la competitividad”, sostiene Winokur, quien, además, agrega que al ser las empresas multinacionales las principales propietarias o inquilinas de estos establecimientos, la necesidad de certificaciones empezó a ser una tendencia en este segmento. “Hoy, proyectar pensando en una certificación LEED, es y debe ser un standard”, aclara.

Isern coincide al ver que la sustentabilidad es un tema importante, pero aclara que el mercado argentino, aún, está en un nivel inicial: “Las industrias necesitan tener garantizadas sus necesidades básicas, que son los servicios: la energía, el gas y el agua potable. Primero piensan de qué manera se pueden dar esas condiciones con el mejor rendimiento, después piensan en las condiciones de sustentabilidad”, aclara.

Fiorito ve con buenos ojos el desarrollo que está teniendo el tema de la sustentabilidad en los complejos nuevos. “A los parques más antiguos solo les queda la posibilidad de adecuarse a estas nuevas políticas ecológicas. Es costoso implementar procesos sustentables más allá del valor agregado”, aclara y, también, bromea: “Ser sustentable no solo es plantar arbolitos”

Entre sus consultas, Fiorito también recibe preguntas ligadas a la seguridad. ” La inseguridad no cesa en el contexto actual y los costos de contratar seguridad privada son muy elevados”, resalta, además, por el lado de la inversión, reconoce que este tipo de establecimientos no suelen depreciarse.

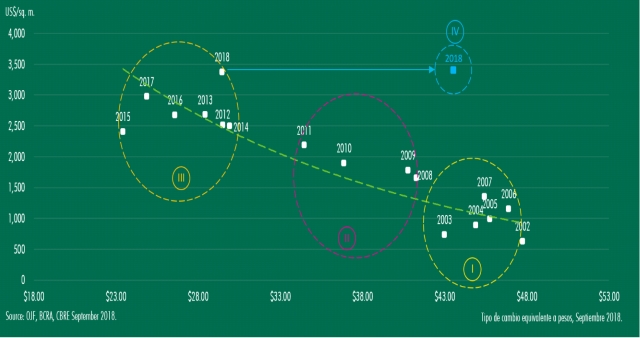

Por su parte, Martín Rapallini, presidente de Alberdi Desarrollos, del Polo Industrial Ezeiza y titular de la Unión Industrial de la Provincia de Buenos Aires, quien también colaboró en el informe de Cushman & Wakefield, agrega la creación de comunidades empresarias como otro de los beneficios que ofrece este tipo de conglomerados: “En algunos casos, se instalan en un mismo parque empresas que se brindan servicios mutuamente: una produce bebidas, otra fabrica los envases, y otra funciona como centro de acopio y distribución”, afirma. Con una mirada urbana, el especialista también hace hincapié en el aporte que hacen la organización de industrias en complejos a la organización del tránsito dentro de las ciudades: “Por su ubicación cercana a autopistas, rutas y puertos contribuyen a disminuir el tránsito pesado y esto se traduce en un beneficio que excede los intereses productivos de cada empresa”, afirma. Winokur reconoce que el corredor Norte sigue siendo el más solicitado por las empresas con necesidades de conexión y distribución hacia los países del Mercosur. “Hoy, encontrar espacio para radicarse en este corredor requiere alejarse varios kilómetros de la ciudad”, comenta. Lo que sucede es que los predios ubicados hasta el kilómetro 35 poseen un precio muy elevado de la tierra, casi el doble de lo que puede valer en el kilómetro 50 en localidades Pilar o Escobar. En paralelo, destaca que la logística ligada al ecommerce obligó a las empresas a revisar las ubicaciones de sus centros de distribución.

Desde Cushman & Wakefield aclaran que la zona norte está más desarrollada por su infraestructura. “Los caminos y servicios públicos llegaron antes”, destaca Isern. Mediante el uso de imágenes satelitales, la empresa global de servicios inmobiliarios pudo reconocer la superficie total, su vacancia y otro tipo de factores internos y externos, como la conectividad para, de esa manera, determinar el potencial para recibir nuevas industrias. Por caso relevó que el Norte es la zona con la mayor superficie construida de la región. La superficie construible ronda las 879 hectáreas, cifra que supone el 71 por ciento de FOS total del área mientras que el Oeste, es la segunda en términos de potencial de crecimiento. Con el Polo Industrial Ezeiza y el General Rodríguez, la zona aumentó el potencial hasta llegar al 80 por ciento del FOS total. Por su parte, el Sur cuenta con un potencial de crecimiento de 337 hectáreas que suponen el 63 por ciento de su FOS total.

Por otra parte, en el relevamiento, elaboraron un ranking en los que resaltaron a los mejores proyectos. Entre ellos se destacan, de zona norte, el Parque Industrial Pilar -el primer parque privado creado en 1978 con 227 parcelas ocupadas y 40 libres-; el Parque Industrial Ruta 6 fundado en 2014 en Exaltación de la Cruz; y la nueva plataforma logística Norlog de Tigre. El proyecto destinado al movimiento y almacenamiento de mercaderías y a la radicación de industrias livianas fue fundado en 2016 y está compuesto de 18 parcelas de las cuáles solo una se encuentra disponible. El top five lo completan el Parque Industrial Tecnológico de Florencio Varela y el Polo Industrial Ezeiza, zona a la que los brokers ven con más expectativa de crecimiento en el mediano plazo.

Por Lucila Lopardo, Lunes 10 de septiembre de 2018

Publicado en el suplemento Inmuebles comerciales e industriales del diario LA NACION