El cierre de los datos de 2021 del mercado de oficinas clase A de Buenos Aires, mostró ciertos signos de estabilidad luego de dos años de crisis pandémica.

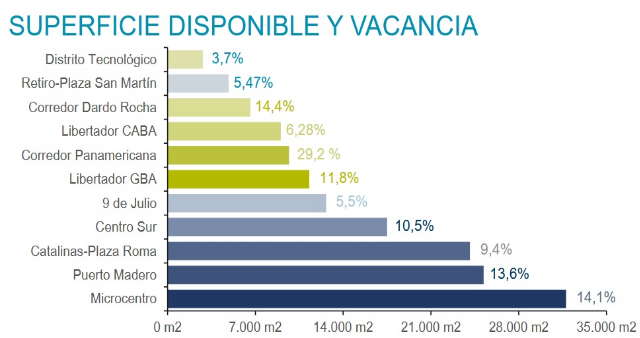

Durante la última parte del año, aunque la vacancia creció levemente, se desaceleró el ritmo de desocupación. La Zona Dot y el Distrito Tecnológico, fueron las zonas elegidas por las empresas para instalarse.

El último trimestre del año presentó una vacancia de 15,3%, solo un punto mayor respecto del anterior, continuando de este modo la tendencia de los tres primeros trimestres. Así lo indica el último informe Market Beat de oficinas de Cushman & Wakefield empresa global de servicios inmobiliarios corporativos.

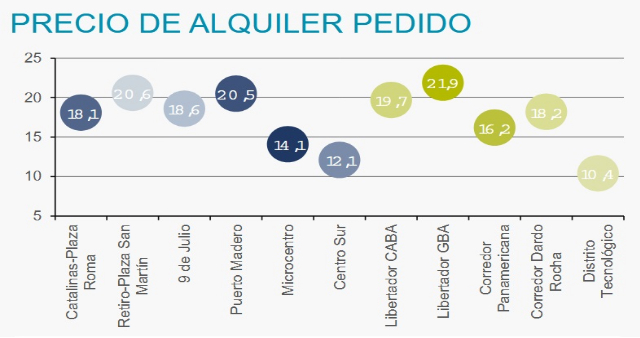

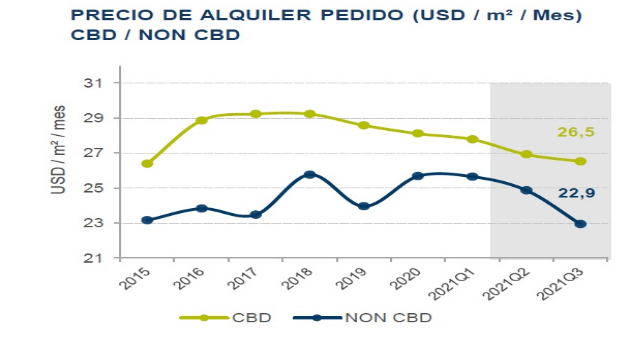

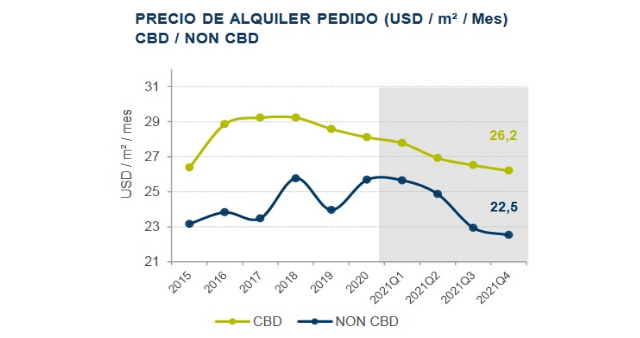

El informe muestra que el precio promedio de alquiler pedido para oficinas clase A, cerró el 2021 en 24,7 USD/m², continuando la tendencia a la baja con una variación interanual de -8,9%, casi la misma que el trimestre anterior. El submercado Centro Sur marcó la diferencia, con una caída de 30%. En tanto, la baja de precios pedidos en el área Non-CBD (no céntrica) deja de ser tan pronunciada y Catalinas-Plaza Roma se ubica nuevamente como el sector más apreciado del mercado con un valor promedio de USD 30/m².

“Estamos observando que varias empresas ya implementaron el retorno progresivo a sus espacios de trabajo y otras aún están en procesos de reorganización y optimización de las superficies que ocupan, para adaptarlas a los esquemas híbridos actuales y para evaluar la posibilidad de reducir costos de alquiler”, comentó José Viñas, director de Brokerage de Cushman & Wakefield.

MENOR DESOCUPACION

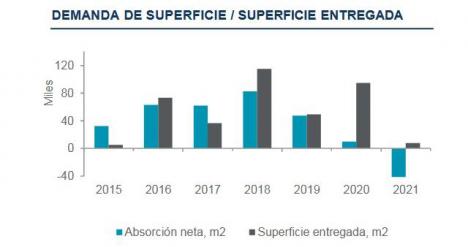

Por su parte Lucas Desalvo, gerente de Investigación de Mercado de la firma agregó: “aunque la absorción trimestral volvió a ser negativa, tal como sucede desde el inicio de la pandemia, el ritmo de desocupación se viene desacelerando: durante la segunda mitad del año se desocupó una superficie equivalente al 30% del metraje desocupado durante los primeros seis meses. La absorción del último trimestre fue de -10.588 m², resultado de 7319 m² ocupados y 17.907 m² desocupados.

Los especialistas comentan que, en este contexto, se acentúa la tendencia de contratación de superficie en la zona Non-CBD (no céntrica), ya que durante el último trimestre el 100% de las ocupaciones se constituyeron en este sector. Zona Dot y Distrito Tecnológico son los submercados con mayor absorción positiva este trimestre, con 2412 m² pertenecientes a Loop, desarrollo recientemente ingresado.

LA SITUACION FUTURA

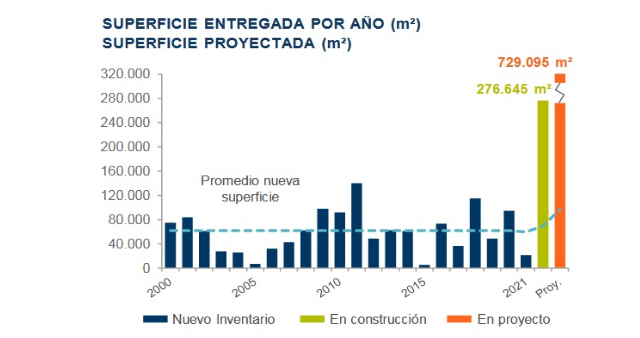

En cuanto al panorama próximo, el informe de Cushman & Wakefield indica que hay actualmente en construcción 276.645 m², sin cambios respecto del trimestre anterior, salvo por un proyecto culminado en el Distrito Tecnológico, de 7500 m². Aunque se esperaba la culminación de otros desarrollos para fines de este año, debido a las restricciones, solo uno de ellos concluyó su construcción. Por esta razón, si bien la fecha de entrega del 95% del total en construcción está pactada para 2022, se estima que podría haber modificaciones en los plazos e ingresar al mercado recién en 2023. El panorama es positivo en miras al comportamiento de la vacancia, ya que cerca del 50% del volumen en construcción está en distritos con vacancia por debajo del 10%.

Por último, los 729.095 m² proyectados hasta el 2026 también podrían sufrir variaciones debido a que los desarrolladores analizan el retorno a las oficinas y las zonas y productos demandados antes de continuar con los proyectos.

Jueves 20 de Enero de 2022

Publicado en Indicadores y Finanzas de www.areas-digital.com.ar