“La actual situación no impactó todavía en las oficinas Clase A+, en parte como resultado de un mercado que permanece subofertado,” explican desde LJ Ramos en un detallado informe del sector.

En una reunión en la que presentaron un relevamiento del segmento, realizado por Karina Longo, gerente de consultoría & Research y Martín Potito, director de la División Corporativa-Oficinas, ambos de LJ Ramos, se destacó que en septiembre la vacancia tuvo una reacción positiva situándose en 6,5%, en lo cual incidió el cierre de transacciones que involucran grandes superficies, en su mayoría iniciadas antes de las Paso. Además, no se observó un crecimiento de la superficie liberada. Es decir que, a pesar del contexto económico crítico, los ocupantes de oficinas Premium no han reducido el espacio alquilado.

Como resultado, la absorción neta alcanzó los 21.000 m2 (+11796 respecto del trimestre anterior) dejando un retroceso del 9,4% en la superficie disponible. La superficie tomada se ubicó en 34.400, lo que supone un crecimiento del 132%. El 65% del espacio tomado fue ocupado por una empresa de coworking en el corredor Panamericana que absorbió 21.700 m2

“Hay que considerar que entre Capital y provincia de Buenos Aires se contabilizan 60 edificios Clase A+”, precisó Potito. Además, si analiza el mercado, el 40 % de esos edificios corresponde a inversores institucionales y el resto está compuesto por multi propietarios, lo que dificulta introducir mejoras en edificios de categoría que ya requieren adecuaciones.

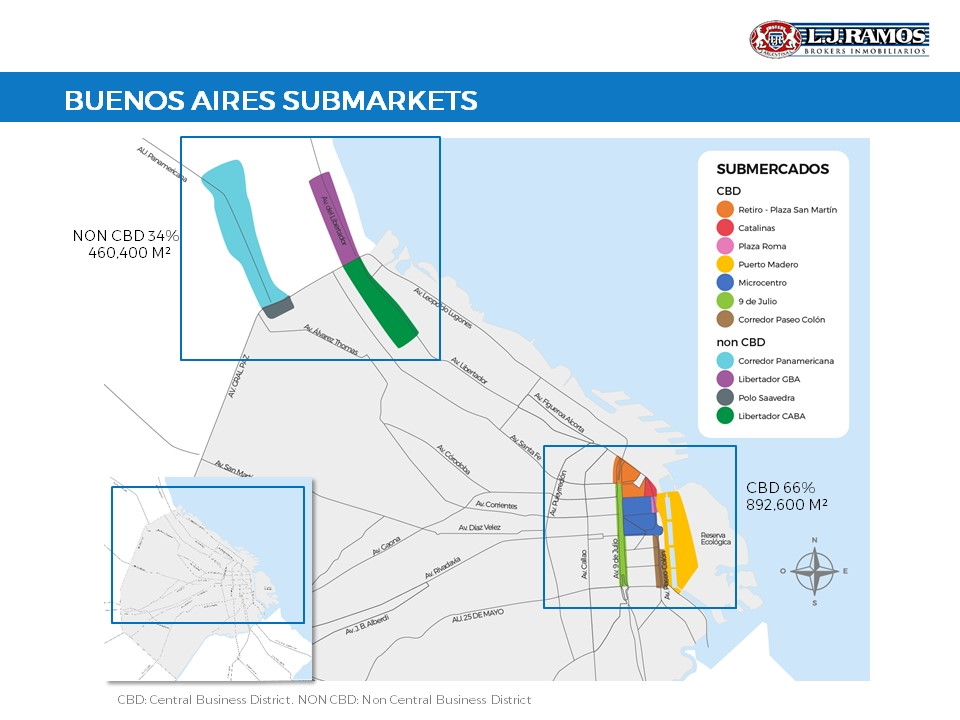

SUBMERCADOS

Por submercados, la vacancia del corredor Panamericana descendió 4,3%, pasado del 15,2% al 10,9% en el tercer trimestre. Por el contrario, Puerto Madero concentra la mayor superficie disponible con una vacancia del 14%, aunque muestra una tendencia en alza desde el cierre de 2018.

PRECIOS

Hasta el momento la volatilidad del dólar no se reflejó en el precio de los alquileres, si bien existe incertidumbre con respecto al comportamiento futuro. Pero, por otro lado, la baja vacancia, producto del reducido inventario actual, contiene los valores de renta que muestran cierta estabilidad, ubicándose en US$ 27,2 el m2 por mes, con bajas del 1,8% con respecto al trimestre anterior, mientras que los precios más altos rondan US$ 33, el m2. Si bien hay contratos que se firmaron en US$ 36/38 el m2, indica Potito.

ZONAS Y PERSPECTIVAS

A la hora de analizar zonas, Karina Longo precisa que Catalinas, Plaza Roma, Retiro, 9 de Julio cuentan con una oferta favorable, y que los corredores de Libertador provincia de Buenos Aires y en Capital, se han ido consolidando, como también el Polo Saavedra. Un ejemplo en la ciudad es el desarrollo de Centro Empresarial Libertador, que lidera Raghsa, que representa 60.000 m2 y que prácticamente ya se ha colocado y ha defendido precios.

“Ante la necesidad de nuevos edificios que se adecuen una demanda con mayores exigencias, el Microcentro ofrece potencial de reciclaje de edificios y Paseo Colón cuenta con terrenos disponibles para nuevos desarrollos dentro de la ciudad”, apunta Longo. Otra alternativa es el Corredor Panamericana, donde la escasa infraestructura de servicios y transporte es un condicionante que no se ha resuelto y afecta los recursos humanos y la captación de talentos. A lo cual se agrega la incidencia de los impuestos en provincia.

SUPERFICIE FUTURA

Se espera que los edificios en marcha, 423.600 m2, continúen. Pero, además, los desarrolladores tienen en cartera proyectos por 565.800 m2, de los cuales 42% están concentrados en la zona de Catalinas Norte y un 20% en el corredor Panamericana.

Miércoles 9 de octubre de 2019

Publicado en Indicadores y Finanzas de www.areas-digital.com.ar